Auteurs

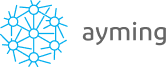

Avant le calcul du CIR (crédit impôt recherche), vous devez déterminer l’assiette des dépenses éligibles, c’est une étape essentielle. Le crédit d’impôt recherche CIR, est directement déduit de l’impôt sur les sociétés. Les dépenses concernent trois types d’activités : la recherche fondamentale, la recherche appliquée et le développement expérimental. Nous vous proposons de découvrir toutes les dépenses prises en compte dans l’assiette du CIR et de commencer par les « dépenses R&D internes » :

Calcul du CIR : Les dotations aux amortissements [1]

Les dotations aux amortissements fiscalement déductibles des immobilisations affectées à la R&D et les dotations aux amortissements de brevets acquis en vue de réaliser des opérations de recherche et développement expérimental peuvent être retenues dans l’assiette du CIR.

Nouveauté pour la déclaration de votre CIR 2026

Les dotations aux amortissements de brevet acquis en vue de réaliser des opérations de recherche et développement peuvent être retenues jusqu’au 14 février 2025

Calcul du CIR : les biens concernés dans la dotations aux amortissements :

- équipements et logiciels : créés, acquis à l’état neuf ou loués dans le cadre d’un contrat de crédit-bail, permettant la réalisation des programmes de R&D (instruments de manipulation et de calcul, ordinateurs, machines servant à fabriquer les prototypes). Dans le cas de location via crédit-bail, le montant retenu est égal à la dotation aux amortissements pratiquée par l’établissement de crédit-bail ;

- bâtiment : immeubles affectés à des opérations de recherche scientifique ou technique ;

- brevets : brevets acquis (définitivement ou via licence d’exploitation) utilisés dans le cadre de nouvelles recherches.

Un prorata s’applique lorsque les biens ne sont pas exclusivement affectés à des opérations de R&D.

Calcul du CIR : Les dépenses de personnel [2]

Les personnels éligibles :

- chercheurs / ingénieurs : scientifiques, ingénieurs et assimilés (non diplômés mais rémunérés selon leur qualification et exerçant effectivement des fonctions d’ingénieurs affectés à la recherche) ;

- techniciens de recherche : quelle que soit leur qualification, personnels assurant un soutien technique indispensable aux travaux de R&D, en étroite collaboration avec les chercheurs [3].

(Exclusion du personnel de soutien : personnel non qualifié pour participer aux activités de recherche qui réalise des activités de gestion, administrative, juridique, règlementaire, d’entretien, de qualité…)

La rémunération du personnel de recherche doit être retenue au prorata du temps consacré à des activités éligibles au CIR – ce prorata devant être établi au regard du temps effectivement travaillé, avec rigueur et précision.

Les éléments salariaux à prendre en compte (rémunérations et accessoires) sont les suivants :

- les salaires proprement dits, les avantages en nature et les primes ;

- les charges sociales [4] visées expressément par la doctrine et tenant compte des dernières évolutions jurisprudentielles dans la mesure où celles-ci correspondent à des cotisations sociales obligatoires : cotisations patronales légales ou conventionnelles à caractère obligatoire versées par l’entreprise, assises sur des éléments de rémunération éligibles au CIR et ouvrant directement droit, au profit des personnels concernés ou leurs ayant-droits, à des prestations et avantages. Une jurisprudence récente [5] complète cette définition en acceptant de prendre en considération les prélèvements qui, tout en n’entrant pas en compte pour la détermination du calcul des prestations services par un régime obligatoire de sécurité sociale, conditionnent l’ouverture du droit à ces prestations et constituent, par leurs caractéristiques, un élément de solidarité interne au régime.

Cas particulier des jeunes docteurs : (valable jusqu’au 14 février 2025)

Les salaires des jeunes docteurs sont retenus pour le double de leur montant pendant les 24 premiers mois à compter de leur premier recrutement suivant l’obtention du diplôme.

Conditions à respecter :

Doctorat respectant les critères doctrinaux suivants :

- titre sanctionnant une expérience de recherche ainsi que la rédaction et la soutenance d’un mémoire ou d’une thèse ;

- niveau Bac +8, plus haut niveau du référentiel européen de BOLOGNE (dit « 3-5-8 » ou « LMD » en France) ;

- ne sont donc pris en compte que les titres et diplômes conférant le grade de docteur ou leur équivalent international (PhD, etc.), excluant ainsi les diplômes d’État de docteur (médecine, pharmacie, vétérinaire, dentiste) ;

Premier recrutement : premier CDI du jeune docteur :

- en cas de doctorat obtenu après la signature du CDI (Contrat à Durée Indéterminée) , il est primordial d’élaborer un nouveau contrat de travail ou de signer un avenant au contrat de travail reconnaissant la qualité de jeunes docteurs faisant suite à l’obtention du doctorat [6] ;

Maintien de l’effectif moyen :

- directement et exclusivement affecté aux opérations de recherche l’année de l’embauche. La variation de l’effectif R&D doit être analysée en comparant l’effectif de l’année d’embauche à celui de l’année précédant l’embauche. Ainsi le statut de jeune docteur est validé ou invalidé pour les 24 mois suivants l’embauche.

Cas du personnel de recherche mis à disposition de l’entreprise par une autre entreprise

Les salariés mis à disposition par une autre entreprise, selon les conditions fixées par le code du travail, sont éligibles au même titre que les salariés de l’entreprise. Ces dépenses sont bien différentes de celles prévues dans le cadre d’une prestation de service identifiée dans un contrat de sous-traitance. Le Conseil d’État a précisé [7] que sont éligibles les rémunérations et charges sociales supportées par l’entreprise au titre du personnel mis à sa disposition lorsque celui-ci mène des opérations de recherche dans les locaux et avec les moyens de la société utilisatrice.

Le personnel intérimaire est également éligible dès lors qu’il est affecté à une opération de recherche. Au même titre que les salariés de l’entreprise, le temps passé sur les activités de R&D et les tâches réalisées par le personnel mis à disposition doivent être justifiables par des éléments probants.

Rémunérations et justes prix au profit des salariés auteurs d’une invention résultant d’opérations de recherche

Les rémunérations supplémentaires et justes prix au profit des salariés auteurs d’une invention résultant d’opérations de recherche peuvent intégrer l’assiette du CIR (la détermination de cette rétribution doit être conforme aux dispositions de l’article L. 611-7 du Code de la Propriété Intellectuelle).

Calcul du CIR : les dépenses de fonctionnement

Les frais de fonctionnement (frais annexes de R&D) sont fixés selon un forfait correspondant à :

les dotations aux amortissements des équipements et immeubles affectés directement à la recherche (donc hors dotations aux amortissements pour les immobilisations sinistrées et les brevets acquis en vue de la réalisation d’opérations R&D) ;

des frais de personnel de recherche hors jeunes docteurs ;

s’agissant des dépenses de personnel relatives aux jeunes docteurs.

Nouveauté pour la déclaration de votre CIR 2026

Ces 3 éléments sont valables jusqu’au 14 février 2025 à compter du 15 février 2025 les frais de fonctionnement sont fixés selon un forfait correspondant à :

- 75% des dotations aux amortissements

- 40% des frais de personnel de recherche.

Références :

[1] BOI-BIC-RICI-10-10-20-10

[2] BOI-BIC-RICI-10-10-20-20

[3] Conseil d’État, 24 février 2021, n°429222, Société Nurun

[4] BOI-BIC-RICI-10-10-20-20 §310

[5] Conseil d’État, 19 mai 2021, 423370, Publicis Groupe

[6] Cour administrative d’appel de Nancy, 29 décembre 2020, 18NC02350-18NC02351-18NC02352, SAS Novalix

[7] Conseil d’État, 25 janvier 2017, n°390652, SARL Intuigo

Notre cabinet de conseil en innovation est référencé comme expert en CIR-CII par la médiation des entreprises depuis 2016

Nous nous engageons à respecter 5 devoirs et 11 engagements vis-à-vis de nos prestations liées au CIR et au CII. Ce référencement distingue notre double expertise technique et fiscale et notre engagement dans une dynamique de relations durables et équilibrées avec nos clients.