Auteurs

La fiscalité et le cadre social jouent un rôle déterminant dans la compétitivité de l’industrie française, en lui apportant la stabilité et la visibilité dont elle a besoin pour se développer. Mettre en place une vision pluriannuelle, c’est à la fois sécuriser les investissements de long terme et accompagner les grandes transitions – technologiques, écologiques et sociales – qui redessinent le secteur. Dans son rapport de septembre 2025, « Tracer un cadre fiscal et social pluriannuel pour l’industrie française », le Conseil des Prélèvements Obligatoires propose des pistes concrètes pour renforcer la résilience de notre tissu industriel. Découvrez les enseignements principaux du rapport CPO sur le CIR (efficience et dérives constatées), l’IP Box (opportunités et efficacité questionnée) et le C3IV (un nouvel outil innovant pour soutenir l’industrie verte).

Au sommaire

À retenir

- Le CPO appelle à un recentrage du CIR, notamment via une appréciation au niveau du groupe.

- Le taux de l’IP Box pourrait faire l’objet d’un hausse faute d’évaluations démontrant son impact.

- Le C3IV se distingue comme un dispositif innovant et potentiellement structurant pour l’industrie verte.

- La trajectoire globale va vers une fiscalité plus ciblée, plus sélective et plus orientée vers les investissements stratégiques.

Le CIR, visé comme un dispositif manquant d’efficience

Les prélèvements obligatoires peuvent avoir un impact sur la compétitivité hors prix des entreprises industrielles en incitant ou en dissuadant certaines formes de dépenses.

C’est par exemple le cas de certaines mesures fiscales, comme le Crédit d’Impôt Recherche (CIR) qui incite l’engagement de dépenses en lien avec l’innovation.

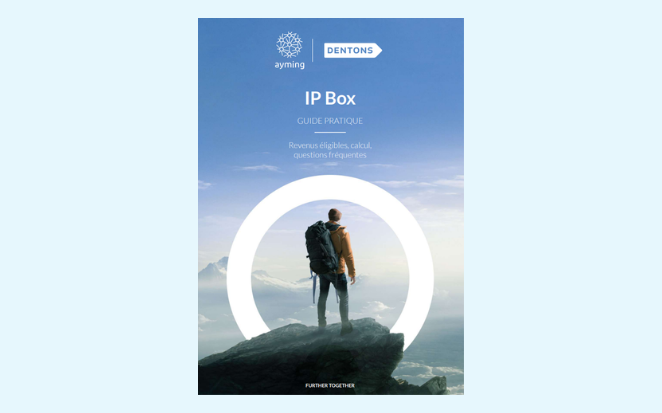

En croissance chaque année et représentant un montant de 8,6 Md€ en 2023 (dont 7,3 Md€ alloués au CIR), le soutien fiscal à la recherche et à l’innovation représente un budget d’envergure.

Or, il s’avère que l’avantage comparatif que conférait le CIR à la France a diminué avec la généralisation des dispositifs fiscaux de soutien à la recherche et à l’innovation : 33 des 38 pays membres de l’OCDE en disposent désormais, représentant 60 % du soutien public à la R&D.

Il est mis en lumière que le CIR a été largement évalué et fait l’objet de deux critiques principales :

Son impact sur les dépenses de recherche est faible, avec un effet multiplicateur proche de 1, ce qui le rend vulnérable à des effets d’aubaine, notamment pour les grandes entreprises.

Il a des effets positifs mais modérés, surtout pour les PME, qui peuvent en bénéficier sans nécessairement adopter une stratégie d’innovation.

Au surplus, le CIR est pointé comme n’atteignant pas pleinement son objectif d’amélioration de la compétitivité et de l’attractivité, bien qu’il profite majoritairement au secteur manufacturier, qui représentait 65,6% de la dépense intérieure de recherche et développement des entreprises en 2023.

Vers un resserrement du dispositif CIR?

Dans son précédent rapport daté de 2022, le CPO proposait 3 scénarios d’évolution du CIR :

- Un premier scénario consistait à concentrer la créance fiscale là où les évaluations soulignent qu’elle est la plus efficace (sur les PME et ETI) ;

- Un second scenario consistait à maintenir la configuration actuelle du CIR tout en rationalisant les éléments les moins efficients de l’assiette du CIR ;

- Le troisième scénario proposé concerne une incitation aux dépenses de recherche dans le domaine de l’environnement en faisant le choix d’un CIR vert.

Faisant état du fait qu’une partie des mesures de rationalisation alors envisagées ont été mise en œuvre par la loi de finances pour 2025[1], le CPO émet une recommandation phare visant au resserrement du CIR en appréciant le CIR au niveau du groupe et non plus au niveau de l’entité juridique.

Dans la même lignée, il évoque la possibilité de supprimer la valorisation au CIR, les dépenses en lien avec des activités de recherche sous-traitées auprès d’entités privées. Toutefois, il est important de noter qu’il ne s’agit pas précisément d’une recommandation mais d’un renvoi fait à la recommandation n°16 du Sénat dans son rapport du 1er juillet 2025.

Concernant l’appréciation du CIR au niveau du Groupe

Au sein des recommandations n°2 et n°3, il est évoqué la possibilité de rationaliser le CIR en appréciant le CIR au niveau du groupe, et non plus de l’entité juridique, en consolidant le CIR des filiales détenues à hauteur de 95% ou plus.

Selon le CPO, calculer le CIR au niveau du groupe plutôt qu’au niveau de chaque entité permettrait :

- De mieux maîtriser le coût budgétaire ;

- De limiter les abus liés à la fragmentation artificielle des activités ;

- De mieux cibler le dispositif en faveur des PME et ETI indépendantes.

Selon les estimations du CPO, la consolidation du Crédit d’Impôt Recherche (CIR) pour les filiales détenues à plus de 95 % pourrait générer un gain budgétaire de 569 millions d’euros. Cette mesure, calculée sur la base de données de 2019, concernerait principalement le secteur industriel (349 millions d’euros), sans impacter les PME. Les économies dégagées pourraient ainsi être réorientées vers d’autres dispositifs de soutien aux entreprises, avec des retombées plus significatives sur la compétitivité industrielle.

Le CIR sous double regard : analyse croisée avec le rapport du Sénat du 1er juillet 2025

Il résulte des précédents constats que le Crédit d’Impôt Recherche, bien qu’outil emblématique du soutien à la R&DI, est analysé comme un dispositif fiscal coûteux et peu efficace.

En effet, décrit comme un levier fiscal incontournable et nécessaire, sa lecture par le CPO s’inscrit dans une logique de remise en question : il doit s’inscrire dans une trajectoire fiscale prévisible, cohérente et plus ciblée au sein d’un paysage fiscal jugé trop dispersé.

Parallèlement, dans leur rapport du 1er juillet 2025 intitulé « Transparence et évaluation des aides publiques aux entreprises : une attente démocratique, un gage d’efficacité économique », les Sénateurs – qui ont opté pour une approche plus opérationnelle – visant spécifiquement certains postes de dépenses, et notamment celui de la Sous-traitance.

Suivant cette lecture, nous ne pouvons que noter une convergence des deux rapports vers un bilan mitigé : le manque d’efficience et les effets d’aubaine sont au cœur des constats portés sur le dispositif.

• Dénonciation du phénomène de captation du CIR par les grandes entreprises

Les deux institutions partagent un même diagnostic : l’objectif incitatif du CIR est affaibli par une captation disproportionnée, en valeur, par les grandes entreprises au détriment des PME, qui appelle à une réforme ciblée.

Les Sénateurs ont livré une analyse chiffrée, rappelant que près de 70% du coût global du CIR bénéficie aux grands groupes, alors que les PME constituent la majorité des bénéficiaires du dispositif. Le CPO quant à lui aborde la question de manière plus structurelle et de façon assez complémentaire avec les constats précités par le biais de la recommandation susmentionnée.

• Critiques convergentes sur les dérives de la sous-traitance dans le CIR

La question de la sous-traitance cristallise également les critiques des deux institutions. Si leurs approches diffèrent, leurs constats se rejoignent : la sous-traitance, telle qu’elle est aujourd’hui intégrée dans l’assiette du Crédit d’Impôt Recherche, tend à affaiblir le lien entre la dépense déclarée et l’effort réel de R&D.

Le rapport du Sénat y consacre une analyse approfondie : le plafond actuel de 10 millions d’euros est jugé excessif, et le chiffrage réalisé démontre que ce poste de dépense bénéficie principalement aux grands groupes. Pour y remédier, les rapporteurs ont proposé de réduire le plafond de dépenses sous-traitées à 5 ou 7 millions d’euros et d’appliquer un taux réduit de 15 à 20 %, tout en renforçant les contrôles sur les prestataires agréés (recommandation n°16).

Le Conseil des Prélèvements 0bligatoires, s’il n’aborde pas directement la sous-traitance, en partage implicitement l’analyse, notamment par référence aux travaux de la Commission d’enquête Sénatoriale. Au cœur de son développement, il est suggéré la suppression de l’assiette du CIR les dépenses sous-traitées à des entités privées. Par ailleurs, en recommandant que le CIR soit calculé au niveau consolidé du groupe, il vise notamment à éviter la fragmentation artificielle des activités pour favoriser les effets d’aubaine ici ciblés.

Les deux institutions s’accordent ainsi sur l’idée que la sous-traitance, si elle n’est pas mieux encadrée, constitue un risque de détournement du CIR de sa vocation incitative et d’en affaiblir la légitimité économique.

[1] La loi de finances pour 2025 rend effective la suppression des postes de dépenses suivants à compter du 15 février 2025 : le doublement des dépenses de personnel afférentes aux jeunes docteurs, les dépenses en lien avec la propriété intellectuelle, les dépenses de veille technologique et diminution des frais de fonctionnement adossés aux frais de personnel (passage de 43% à 40%).

L’IP Box : opportunités et perspectives

Un dispositif fiscal incitatif

L’IP Box est un régime fiscal permettant aux entreprises de bénéficier d’un taux réduit d’impôt sur les sociétés (10% au lieu de 25%) sur les revenus issus de brevets et d’actifs de propriété intellectuelle, dès lors que les dépenses de recherche et développement sont engagées en France.

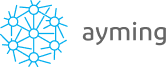

Ce dispositif connaît une forte dynamique : le coût pour les finances publiques est passé de 555M€ en 2021 à 1,2Md€ en 2024, soit une hausse de 117,7%.

Parallèlement, le nombre de bénéficiaires est estimé à 790 pour 2024 et devrait atteindre 973 en 2025, représentant une hausse de plus de 52%.

Un impact discuté

Malgré son attractivité fiscale, l’efficacité réelle de l’IP Box est mise en doute. Le CPO dénonce une stagnation du dispositif. Ce dernier n’aurait pas entraîné de hausse significative du nombre de brevets déposés et aurait peu d’impacts sur les décisions des innovateurs clés.

Quelles évolutions envisager ?

Face à ces constats, une réflexion sur l’avenir de l’IP Box pourrait s’ouvrir. Relever le taux d’imposition applicable permettrait de dégager des ressources budgétaires supplémentaires, qui pourraient être réorientés vers des politiques de soutien à la réindustrialisation.

A l’international, les pratiques sont variées : le taux est de 13,1% en 2024 et 16,4% en 2025 aux Etats-Unis, 10% en Espagne ou au Royaume-Uni, 9% aux Pays-Bas, 3,75% en Belgique.

L’Italie a choisi de supprimer ce dispositif en 2021 au profit d’une super-déduction des dépenses de brevets dans le cadre de son Crédit d’Impôt Recherche (CIR). Quant à l’Allemagne elle ne dispose pas d’un dispositif équivalent mais a mis en place des mesures limitant la déductibilité des charges résultant des redevances de brevets versées dans des pays ne respectant pas les standards de l’OCDE.

L’IP BOX à l’épreuve de l’efficacité : analyse croisée avec le rapport du Sénat du 1er juillet 2025

Le régime de l’IP Box est examiné avec peu d’indulgence. Le CPO estime que les dépenses fiscales doivent être concentrées sur les mesures qui produisent un effet de compétitivité avéré. Les régimes dont l’efficacité n’est pas démontrée, tels que l’IP Box, pourraient ainsi être réduits ou supprimés pour redéployer les ressources.

Le Sénat, de son côté, formule une critique d’autant plus précise et sévère : le régime coûte environ 1,2 milliard d’euros pour moins de mille entreprises bénéficiaires, dont une large majorité de grandes sociétés captant près de 80 % de l’assiette. Surtout, il n’existe aucune évaluation depuis la réforme de 2019, alors même que le dispositif était censé avoir été aligné sur les standards internationaux de l’OCDE. Pour les rapporteurs, le lien entre IP Box et véritable activité inventive reste à démontrer : l’instrument fonctionne davantage comme un outil de localisation fiscale des revenus que comme un vecteur d’innovation.

Si aucune recommandation n’est donnée, la convergence d’opinion entre le CPO et le Sénat est ici manifeste. Tous deux posent la question de la légitimité budgétaire d’un dispositif coûteux, concentré et peu évalué. Là encore, les conclusions sont claires : à défaut d’une évaluation indépendante et rigoureuse, l’IP Box pourrait être recentrée, conditionnée, voire supprimée.

Le C3IV : un nouvel outil pour soutenir l’industrie verte

Un dispositif ciblé et incitatif

La loi de finances pour 2024 a instauré un crédit d’impôt « au titre des investissements dans l’industrie verte » (C3IV). Ce mécanisme vise à encourager les entreprises à investir dans des actifs corporels ou incorporels destinés à accroître leurs capacités de production dans quatre filières stratégiques identifiées par la Commission européenne : les batteries, l’éolien, les panneaux solaires et les pompes à chaleur.

Le soutien public peut prendre la forme de crédits d’impôt, de subventions, de prêts à taux d’intérêts bonifiés ou de garanties de nouveaux prêts.

Le dispositif est strictement encadré : il s’applique uniquement aux investissements engagés avant le 31 décembre 2025, dans la limite de 15% des coûts éligibles ou 150 millions d’euros par entreprise.

L’octroi du crédit d’impôt est subordonné à l’obtention d’un agrément, et son versement intervient dès la phase d’investissement, ce qui le rapproche, dans sa logique, d’une subvention directe plutôt que d’une aide fiscale différée.

Un potentiel important, mais encore en phase d’observation

En raison de sa mise en place récente, le dispositif n’a pas encore fait l’objet d’une évaluation complète. L’étude d’impact initiale estimait cependant qu’il pourrait générer des investissements à hauteur de 23 milliards d’euros, créer 40 000 emplois directs d’ici 2030, et permettre une réduction de 35 millions de tonnes équivalent Carbonne.

La dépense fiscale est estimée entre 2,9 et 3,6Md€ sur la durée de vie du dispositif. A l’automne 2024, selon des données provisoires de la Direction de la législation fiscale, 64 demandes d’agrément avaient déjà été déposées, pour un volume total d’investissements de 13 milliards d’euros, dont une très large part (8,9Md€) concerne la filière batterie. Pour 2025, le projet de loi de finances prévoyait une dépense fiscale de 70 millions d’euros.

Perspectives et enjeux de renouvellement

Le CPO qualifie le mécanisme d’original. En effet, le C3IV se distingue par ses caractéristiques (agrément individuel, versement au moment de l’investissement et non de la production) et apparaît comme un outil particulièrement adapté au ciblage des projets stratégiques.

Si le dispositif n’était pas reconduit dans la loi de finances pour 2026, les nouveaux projets ne pourraient plus en bénéficier, mais les investissements déjà agréés continueraient à percevoir le crédit d’impôt.

Toutefois le C3IV étant considéré comme innovant par le CPO, il est possible d’espérer qu’il soit renouvelé au-delà de 2026, compte tenu de l’intérêt des entreprises et de son rôle déterminant dans l’attractivité des investissements verts et industriels.

En conclusion

Le rapport du CPO 2025 met en lumière une réalité désormais incontournable : la fiscalité de l’innovation et de l’industrie doit évoluer pour gagner en efficacité, en lisibilité et en ciblage. Le Crédit d’impôt recherche, dispositif historique et massif, apparaît aujourd’hui à la croisée des chemins, pris en étau entre sa nécessité stratégique et ses limites opérationnelles. L’IP Box, malgré son attractivité, fait l’objet de critiques convergentes pour sa stagnation et sa concentration sur un nombre restreint d’acteurs. À l’inverse, le C3IV s’impose comme un levier prometteur pour accélérer la transition industrielle et écologique, même si son évaluation complète reste à venir.

Ces constats dessinent un mouvement global : la volonté de réorienter les ressources vers les dispositifs les plus performants, tout en renforçant la transparence, la cohérence et la prévisibilité du cadre fiscal. Pour les entreprises industrielles, cela implique d’anticiper les évolutions à venir, d’adapter leur stratégie de financement de l’innovation et d’identifier les opportunités offertes par les outils émergents.