Le Crédit d’Impôt Recherche (CIR) permet aux entreprises de récupérer une partie de leur investissement R&D sous forme de crédit d’impôt. Afin de réaliser au mieux votre déclaration de CIR et de sécuriser le montant déclaré, faites un point sur les démarches préalables, ainsi que sur les nouveautés annoncées par l’administration fiscale.

- CIR : modifications récentes

- CIR et démarches préalables : quels sont les risques du CIR sur l’éligibilité des projets retenus ?

- CIR : la qualification des temps passés sur les opérations de R&D

- Le personnel retenu est-il bien qualifié au sens du CIR ?

- CIR : les travaux sous-traités sont éligibles et justifiés ?

- Les documents techniques pour justifier le CIR

- Comment utiliser ma créance CIR ?

Poser une question à nos experts en innovation

1/ Crédit d’impôt recherche :

modifications récentes

Mesures anti-abus relatives à la sous-traitance en cascade :

Cette mesure entrée en vigueur à compter du 1er janvier 2020 a été précisée par l’administration fiscale : « (…) les opérations externalisées doivent être réalisées directement par les organismes de recherche publics ou assimilés, ou privés agréés, auxquels elles ont été confiées (…). Cette condition implique que les organismes prestataires de premier rang conduisent par leurs propres moyens les travaux de recherche. » Cette dernière proscrit en outre une possible sous-traitance en cascade à l’infini. Le donneur d’ordre doit ainsi être vigilant lors de la rédaction des contrats de sous-traitance, et des modalités d’intervention de ses prestataires.

Plusieurs modifications doctrinales notables relatives au calcul du CIR sont à connaître :

Le 13 juillet 2021, l’administration fiscale a apporté des modifications majeures à la doctrine fiscale relative au dispositif du CIR :

- Dépenses externalisées, sujet riche ces dernières années en termes de jurisprudence et d’évolutions législatives ;

- Dépenses de personnel : intérimaires ;

- Prêts à taux zéro Innovation de BPI France (PTZI).

Une refonte majeure a été effectuée concernant le poste de dépenses de la sous-traitance.

-

Précisions sur les types de recherche externalisée :

L’administration expose deux types de relations contractuelles régissant l’externalisation d’opérations de R&D et l’externalisation de travaux nécessaires à R&D, assimilés à des prestations de service.

|

Nature des travaux externalisés |

Modalités d’externalisation | Caractéristiques de l’externalisation | Modalités de facturation et nature de l’obligation | Appellation courante |

| R&D : Activité satisfaisant aux cinq critères de base définis par le Manuel de Frascati (nouveauté, créativité, incertitude, systématisation, transférabilité et/ou reproductibilité) |

« pour le compte de » ou « confié complétement à » |

1/ Le donneur d’ordre spécifie le cahier des charges

2/ Il détient les résultats 3/ Il assume tous les risques, y compris d’échec 4/Le tiers est « utilisé » pour réaliser les travaux de R&D |

Coût complet margé + Obligation de moyens |

Recherche contractuelle ou service de recherche ou encore prestation de recherche |

| R&D : Activité satisfaisant aux cinq critères de base définis par le Manuel de Frascati (nouveauté, créativité, incertitude, systématisation, transférabilité et/ou reproductibilité) |

« mené en collaboration » |

1/ Objectif défini en commun et division du travail

2/ Partage des risques 3/ Partage des résultats 4/ Contrat conclu avant le début du projet |

Coût complet partagé + Obligation de moyens |

Collaboration ou encore collaboration de recherche / contrat de collaboration |

|

Non R&D : Travaux dits techniques |

« confié à » |

1/ Le donneur d’ordre décrit l’analyse et le résultat attendu

2/ Le tiers réalise la prestation 3/ Le donneur d’ordre détient les résultats ou autres livrables |

Coût complet margé + Obligation de résultat |

Prestation de service / Prestation technique / Sous-traitance technique |

Il convient alors d’étudier, sur le plan contractuel, la situation dans laquelle se situent les cocontractants. Les sociétés, donneurs d’ordre comme prestataires, doivent porter une attention particulière aux dispositions contractuelles en précisant laquelle des parties définit le cahier des charges, les objectifs attendus, la propriété des résultats et laquelle porte les risques associés. Les clarifications apportées par le Conseil d’Etat en matière de dépenses de sous-traitance sont intégrées à la doctrine fiscale : décisions FNAMS et TAKIMA.

-

Prise en compte des dépenses afférentes aux intérimaires

L’administration fiscale reconnait de manière non équivoque l’éligibilité des intérimaires au titre du CIR : « Peuvent également être retenues les dépenses afférentes aux intérimaires dès lors qu’ils sont des personnels de recherche directement et exclusivement affectés aux opérations de R&D. » Ainsi, au même titre que les salariés internes, les intérimaires impliqués sur les projets de R&D peuvent être valorisés dans les dépenses de personnel.

-

Dépenses à déduire de l’assiette : Prêts à taux zéro Innovation de BPI France (PTZI)

L’administration fiscale a ajouté les commentaires suivants dans la doctrine afférente aux modalités de calcul particulières du crédit d’impôt : « Les prêts à taux zéro innovation (PTZI) distribués par Bpifrance, de par leurs caractéristiques, sont assimilés à un financement public de projets de recherche. Ces PTZI sont donc pris en compte dans la base de calcul du CIR selon les mêmes modalités que celles applicables aux subventions remboursables. »

Alignement de la sous-traitance publique sur la sous-traitance privée :

La disposition issue de la loi de finances pour 2021 prévoyant l’alignement des conditions de valorisation des prestations confiées à des organismes publics sur la sous-traitance privée a fait l’objet de commentaires par l’administration fiscale :

- Fin du doublement ;

- Application des mêmes plafonds (10 millions € sans lien de dépendance, et trois fois le montant des dépenses internes);

- Nécessité de disposer d’un agrément.

Création d’un nouveau crédit d’impôt en faveur de la recherche collaborative (CICo) :

Le CICo a été instauré suite à la suppression du mécanisme de doublement d’assiette s’agissant de la sous-traitance publique à compter du 1er janvier 2022. L’assiette du CICo comprend les sommes facturées à leur coût de revient par les ORDC au titre des opérations de recherche collaboratives prévues dans un contrat de collaboration de recherche.

Son taux diffère selon la taille de l’entreprise :

- 50 % pour les PME au sens communautaire ;

- 40 % pour les ETI (entreprises de tailles intermédiaires) et les grandes entreprises.

Poser une question à nos experts en innovation

2/ CIR et démarches préalables :

quels sont les risques du CIR sur l’éligibilité des projets retenus ?

Le premier point incontournable pour bien déclarer son Crédit Impôt Recherche est de connaître les risques et opportunités liés à l’éligibilité des opérations scientifiques / techniques / technologiques réalisées par vos équipes.

La nature des opérations techniques retenues : le fondement de la déclaration du CIR

La difficulté pour cartographier et sélectionner des activités à valoriser, réside dans la connaissance et l’assimilation des textes encadrant l’éligibilité au regard des différents référentiels : le manuel de Frascati, la Loi, la doctrine administrative ou encore les pratique des organes vérificateurs, c’est-à-dire l’administration fiscale et le Ministère de l’Enseignement supérieur de la Recherche (MESR)).

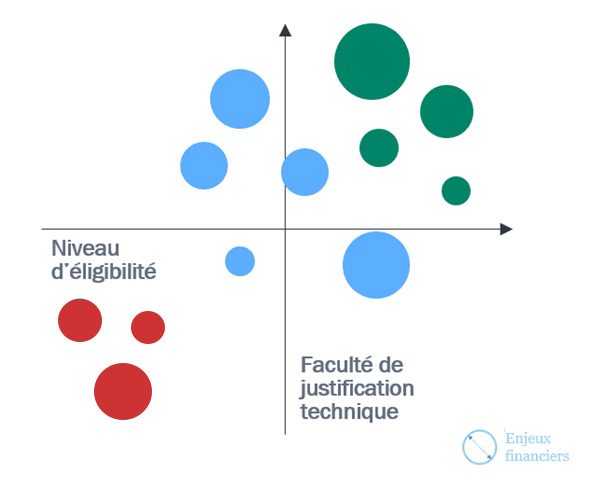

Nous conseillons d’appliquer une méthodologie d’analyse basée sur 3 piliers :

- Le niveau d’éligibilité des projets au regard des critères définis par le dispositif : il s’agit de bâtir – avec un expert – une métrique liée à l’éligibilité (en tenant compte, notamment, des précisions apportées par le guide du CIR publié par le MESR) ;

- La capacité de justification technique, c’est-à-dire la nature, le volume et la pertinence de la documentation existante pour justifier de la réalité de l’opération analysée, ainsi que la présence d’indicateurs de R&D ;

- L’estimation des enjeux financiers liés à chacune de ces opérations.

Ayming préconise alors l’établissement d’une cartographie SWOT (forces, opportunités, faiblesses et menaces) des différentes opérations de R&D conduites au cours de l’année →

Ces 3 piliers sont essentiels en vue de répondre aux 2 typologies de questions posées en cas de contrôle fiscal :

- Mes projets sont-ils éligibles ?

- Suis-je en capacité de le démontrer scientifiquement ?

De cette matrice SWOT ressortent 4 zones :

- Zone de force : correspond aux opérations de haut niveau d’éligibilité et de bonne capacité de justification. Ces opérations constituent un cas simple à traiter : le risque de remise en cause en cas de contrôle est faible ;

- Zone de menace : opérations dont le niveau d’éligibilité et la capacité de justification techniques sont faibles. Ils doivent être écartés ;

- Les autres cas sont plus complexes et correspondent aux opérations pour lesquelles le niveau d’éligibilité et la capacité de justification techniques sont moyens ou opposés. Il faut alors décider de la sélection ou non de l’opération dans le CIR, et de l’éventuelle mise en place d’un plan d’action correctif en vue de renforcer le positionnement du projet.

CIR : comment mettre en place ce plan d’action correctif ?

Si l’éligibilité du projet est faible :

- Vérifier l’adéquation entre l’objet de la R&D (i.e. les verrous et les données accessibles dans l’état de l’art), les travaux réalisés, et la contribution scientifique associée pour permettre de se forger une conviction d’éligibilité du projet ;

- Questionner les administrations concernées (notamment le MESR ou ses représentants en régions (DRRT : Délégations Régionales à la Recherche et à la Technologie)) ;

- Rédiger un rescrit si le calendrier le permet, pour obtenir une prise de position de l’Administration Fiscale ;

- Recourir à un cabinet référencé par la Médiation des Entreprises, pour obtenir un avis éclairé et argumenté.

Sans véritables réponses ou convictions, il est conseillé de ne pas retenir l’opération pour le CIR. Cela peut tout d’abord entraîner un risque de redressement mais également décrédibiliser l’ensemble de votre dossier.

Il peut être intéressant de mettre en place un plan d’action à long-terme pour préparer l’avenir, par exemple en :

- Structurant davantage la R&D (approche de management de l’innovation) ;

- Améliorant la formalisation du suivi des travaux ;

- Nouant des partenariats avec des organismes publics de R&D.

Dans le cas d’un projet avec une capacité de justification faible, le plan d’action à court-terme peut consister à :

- Formaliser et illustrer la démarche de R&D ;

- Identifier les éléments manquants pour constituer le dossier technique justificatif ;

- Si nécessaire, recourir à un conseil référencé CIR en cas d’indisponibilité de vos ressources ou si vous ne disposez pas des outils nécessaires ;

- S’inscrire dans une démarche de valorisation de la R&D (rédaction de publications, dépôt de brevets, etc).

Et à long terme :

- Synchroniser le processus CIR avec votre process d’innovation ;

- Adapter les livrables de votre process d’innovation pour prendre en compte les items requis pour le CIR ;

- Collecter les livrables en temps réel et suivre leur formalisation.

Ce type de pilotage permet également de mieux suivre votre budget CIR au fur et à mesure de l’avancée des travaux.

3/ CIR : la qualification des temps passés sur les opérations de R&D

Une fois les projets sélectionnés, il faut identifier les phases du projet correspondant à des activités cœur R&D ou nécessaires à la R&D, et le temps passé par le personnel participant sur ces différentes phases.

En effet, toutes les phases d’un projet n’étant pas nécessairement éligibles au CIR, il est donc important d’identifier avec soin les phases présentant un caractère de R&D ou nécessaires à la R&D et d’y associer uniquement les chercheurs et techniciens[1] impliqués.

En cas de contrôle, il est demandé de justifier que le temps passé par le personnel retenu pour le calcul du crédit d’impôt correspond réellement à la réalisation d’opérations de R&D éligibles. Il convient donc d’être en capacité de justifier de la méthodologie de sélection des temps valorisés et de l’implication du personnel valorisé.

[1] Au sens du BOI-BIC-RICI-10-10-20-20-20210713

Sans constituer une obligation, se doter d’une base de pointage est cependant très apprécié.

4/ Le personnel retenu est-il bien qualifié au sens du CIR ?

Prouver que le personnel retenu est bien éligible au CIR est également une pierre angulaire de la déclaration.

Une fois encore, il n’existe pas de moyens de preuves définitifs, mais certains items sont généralement appréciés et prouveront que vos profils sont éligibles au CIR :

- la nature du diplôme ;

- l’adéquation du CV avec le thème de travaux de recherches ;

- le contrat ;

- les fiches de paies ;

- la fiche de poste.

5/ CIR : les travaux sous-traités sont éligibles et justifiés ?

2 cas de figures principaux sont distinguables concernant la sous-traitance CIR :

- Vous avez fait appel à un organisme privé non agréé par le MESR ? Si vous avez fait appel à un organisme privé de R&D mais que celui-ci ne dispose pas de l’agrément nécessaire délivré par le MESR, alors les dépenses ne pourront pas être incluses dans l’assiette de dépenses du CIR. En cas de poursuite du partenariat l’année suivante, vous avez alors intérêt à inciter votre partenaire à initier une démarche d’obtention de l’agrément.

- Vous avez fait appel à un organisme public ou privé agréé ? Il vous faudra alors rassembler un ensemble de pièces justificatives :

- La copie de l’attestation de l’agrément, à obtenir auprès de votre partenaire, ou une copie du tableau récapitulatif accessible en ligne sur le site du MESR ;

- Les copies des contrats, des cahiers des charges et tout autre livrable remis par le prestataire relatif aux opérations réalisées pour justifier de la nature de ces opérations et de leur lien avec les projets de R&D menés par vos équipes ;

- Les copies des factures pour justifier des montants des dépenses retenus dans la déclaration.

Chaque euro inscrit dans la déclaration fiscale doit faire l’objet d’une justification.

6/ Les documents techniques pour justifier le CIR

Pour justifier de l’éligibilité des projets retenus, il convient de rédiger un rapport scientifique complet. Il est recommandé que ce rapport soit établi sur les bases des préconisations qui figurent dans le guide édité chaque année par le MESR.

L’objectif de cette justification est de convaincre un expert académique du bien-fondé de la R&D valorisée et du respect des critères d’éligibilité fixés par ce Ministère :

- L’incertitude, c’est-à-dire la présence d’un verrou clairement identifié …

- … non résolu par l’état de l’art (i.e. les connaissances accessibles par l’homme du métier) …

- … aboutissant à la création de connaissances :

- Transférables (possibilité de transférer les nouvelles connaissances acquises et de reproduire les résultats) ;

- Produites par une démarche systématique (selon des modalités planifiées et des résultats consignés) ;

- Présentant une véritable démarche expérimentale.

Poser une question à nos experts en innovation

7/ Comment utiliser ma créance CIR ?

La règle générale

La déclaration du CIR doit être faite au moment du dépôt de relevé de solde d’impôt sur les sociétés. En premier lieu, le CIR s’impute sur l’impôt à payer sur l’exercice.

Dès lors que le CIR est supérieur à l’impôt sur lequel il s’impute, une créance de CIR sur l’état continue d’exister et est imputable sur les échéances d’impôt sur les sociétés ou impôt sur les revenus suivantes pendant 3 exercices consécutifs.

Au bout de ces 3 années, le CIR devient restituable et la société peut en solliciter le remboursement.

Les exceptions d’imputation du CIR

En application des dispositions du II de l’article 199 ter B du CGI, pour les sociétés bénéficiant , les entreprises nouvelles et les jeunes entreprises innovantes (JEI), le délai pour solliciter le remboursement est réduit à son minimum, puisqu’elles ont la possibilité d’en faire la demande dès la première année. De même, les entreprises faisant l’objet d’une procédure de conciliation ou de sauvegarde, de redressement judiciaire ou de liquidation judiciaire peuvent demander le remboursement de leur créance non utilisée à compter de la date de la décision ou du jugement qui a ouvert ces procédures.

Il existe également d’autres moyens pour obtenir plus rapidement le versement du CIR :

- Préfinancer la créance en germe (c’est-à-dire avant même la déclaration du CIR), auprès d’une société spécialisée comme NEFTYS ;

- Mobiliser la créance une fois déclarée auprès d’un établissement de crédit. Ce dernier apporte immédiatement les liquidités (sous conditions) en échange de la cession de la créance.

Enfin il est possible, pour les sociétés qui n’ont pu accéder à ces mécanismes, lorsque la créance devient restituable, d’imputer cette dernière sur d’autres impôts (par exemple la TVA ou la taxe sur les salaires), en ayant préalablement fait la demande à l’administration fiscale.

→ Dans l’optique d’actions correctives à moyen et long terme, il convient dès maintenant d’anticiper la déclaration du CIR 2024 qui interviendra en 2025 ←

Dès lors, nous vous proposons de mettre en œuvre 4 points d’anticipation spécifique :

- Réaliser le suivi pointu des projetset tracer en temps réel les opérations et les ressources associées ;

- Gérer l’agrément des prestataires, en retenant deux dates importantes pour les demandes d’agréments auprès du MESR

- Si vous souhaitez obtenir la position de l’administration fiscale sur l’éligibilité d’un projet engagé, il est également possible de procéder par rescrit. La demande de rescrit doit parvenir à l’administration 6 mois avant la déclaration du CIR.La demande de rescrit peut aussi porter sur la demande de validation d’un planché de dépenses éligibles au CIR, mais uniquement dans le cas des PME pour lesquelles le chiffre d’affaires n’excède pas 1,5 M€ ;

- Evaluer les nouvelles perspectives offertes par le CICo;

- Envisager le préfinancementdu CIR.

- Noter votre process CIR et en connaître les forces ;

- Identifier les faiblesses du process par rapport à notre benchmark et envisager les axes d’amélioration pour y remédier ;

- Échanger avec les différentes parties prenantes pour fluidifier le process.

Découvrez un condensé d’exemples et de bonnes pratiques pour déclarer votre CIR :

Vous avez des questions ?

Ayming est un cabinet de conseil en innovation référencé CIR/CII par la Médiation des entreprises. Depuis juillet 2016, ce référencement vient récompenser l’engagement des consultants auprès vous dans la mise en œuvre des missions CIR/CII. Nous sommes à vos côtés pour votre déclarer votre CIR-CII avec les meilleures pratiques actuelles :

Aucun commentaire